平成10年から税制改正の一環として始まった「電子帳簿保存法」。これは総勘定元帳や仕訳帳などの税務関連書類を、一定の条件下において電子データとして保存可能と定めた法律です。この法律が、2021年の税制改正で大幅に見直され、2022年1月1日から改正電子帳簿保存法が施行されました。

各種要件が緩和され、電子化が推進しやすくなった一方、「電子取引のデータ保存」が義務付けられました。宥恕(ゆうじょ)期間として、2023年12月末までが設定されていますが、対応は必須です。本記事では、2022年の電子帳簿保存法の改正ポイントから具体的な対策までわかりやすく紹介します。

|

目次 |

1. 電子帳簿保存法とは

電子帳簿保存法の正式名称は「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」というもの。企業における帳簿等の電子保存における利便性向上や適正な処理などを目的としています。最初の電子帳簿保存法が制定されたのは1998年で、以降複数回改正されています。

対象となる書類は?

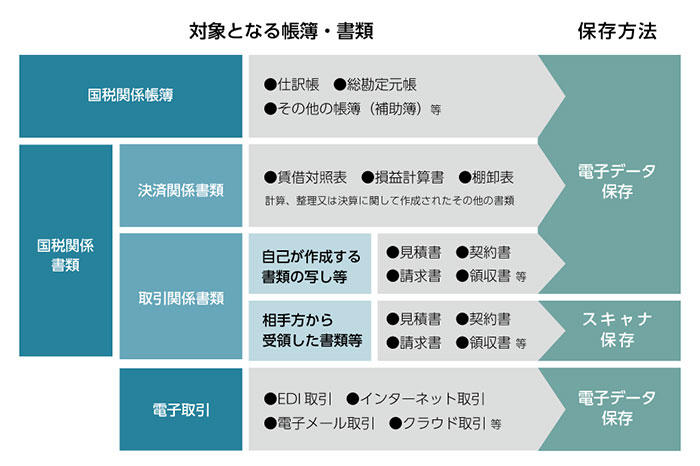

電子帳簿保存法の対象となる書類には主に以下の3種類です。

- 国税関係帳簿(仕訳帳、総勘定元帳など)

- 国税関係書類(決算関係書類、取引関係書類)

- 電子取引に関する書類(EDI・インターネット・電子メール・クラウドなどにおける各種取引)

国税関係帳簿と国税関係書類は原則書面保存が義務付けられていますが、特例として電子帳簿保存法4条1項~3項に基づくデータ保存が認められています。

電子取引については原則データ保存ですが紙での保存も改正前は認められていました。

(電子帳簿保存法7条)

対象法人は?

改正前は所轄税務署長による承認制度があったため、承認を受けた法人が対象でしたが、承認制度そのものが廃止されました。

そのため、帳簿または取引書類を電子データで保存するすべての事業者が対象となっています。

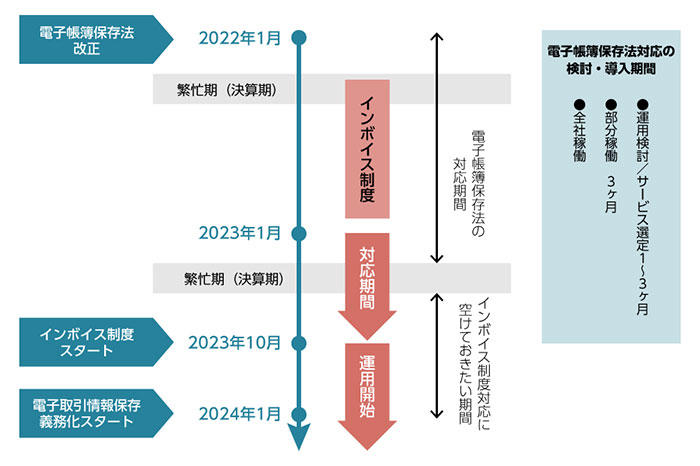

改正スケジュールは?

改正電子帳簿保存法は2022年1月に施行されましたが、電子取引のデータ保存については2024年1月から施行となっています。改正内容の詳細については後述します。

その間、2023年1月よりインボイス制度の対応準備が始まり、インボイス制度自体は2023年10月に施行されます。

インボイス制度とは?

インボイス制度の正式名称は「適格請求書保存方式」といい、2023年10月1日より施行される制度です。

商取引における正確な消費税額と、消費税率を把握することが目的となっています。2019年10月より軽減税率制度がスタートし、消費税8%と10%のものが混在していることから、正確な納税額把握のために売り手が買い手に対して正確な税率や、消費税額を伝える必要がでてきました。

インボイス制度では、売り手は取引先から求められた場合、インボイス制度に準じた書式のインボイス(請求書)を交付し、写しを保存する必要があります。また買い手は、仕入税額控除を受けるために適格請求書発行事業者である売り手から受領したインボイスの保存が必要となります。

参考・出典:インボイス制度の概要│国税庁(https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_about.htm)

2. 2022年の改正内容とポイント

法令順守には、改正内容の理解が欠かせません。2022年1月に施行された電子帳簿保存法の改正内容とポイントにはどのようなものがあるのでしょうか。具体的に確認していきましょう。

電子取引のデータ保存の義務化

電子取引のデータ保存が義務化されます。電子取引は、電子データを用いる取引全般で、通信手段に関係なく電子的な取引はすべて該当します。以下のようなデータ形式を含みます。

- スクリーンショット

- クラウド

- キャッシュレス決済

- EDI

- FAX

- CD-R

- DVD-R

など

メール文面に取引情報が含まれる場合は、添付ファイルがなくとも電子取引に該当するので注意が必要です。その場合はメール文面も保存の対象です。

2022年時点での対応が現実的には難しいという声も多く、宥恕(ゆうじょ)期間が設定されましたが、2024年1月からは完全義務化される予定です。

猶予と宥恕は混同されがちですが、ニュアンスが異なります。宥恕は、「寛大な心で罪を許すこと」となり、本来ではすぐに対応してもらいたいものの、企業の状況を鑑みてそれを待っている、といえる対応です。いずれにしても対応は急務です。

電帳法承認制度の廃止

これまで国税関係帳簿を電磁的記録で保存する場合、管轄の税務署長の承認が必要でした。企業側の事務作業の手間や負担を鑑みて、この事前承認制度は廃止されました。

参考・出典:電子帳簿保存法が改正されました│国税庁(https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021005-038.pdf)

優良電子帳簿の優遇制度

「優良な電子帳簿」としての要件を満たせば、仮に国税関係帳簿について申告漏れがあっても過少申告加算税が5%軽減されることになります。「優良な電子帳簿」としての要件は、以下を満たすことです。

|

訂正・削除履歴の確保要件 |

● データについて訂正・削除を行った場合にはこれを確認できること |

|

相互関連性要件 |

● データの記録について、関連する他の帳簿における記録事項との関連性を確認できること |

|

検索要件 |

● 取引年月日、金額、取引先を検索条件として指定できること |

優遇制度がある一方で、罰則が強化されてもいることには注意しましょう。電子データに改ざんや不正があった場合には、重加算税が10%上乗せされてしまいます。

参考・出典:優良な電子帳簿の要件チェックシート│ 国税庁(https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021011-060_03.pdf)

システム要件の緩和

2022年の法改正で、優良電子帳簿以外の場合、帳簿や書類を電子保存する要件が大幅に緩和されました。

改正後のシステム要件は、以下の通りです。

● 利用しているシステムの概要がわかる書類、仕様書、操作説明書、事務処理や作業マニュアルを備え付けること

● 保存場所にコンピューターやディスプレイ、プリンター、マニュアルを備え付け、整然とした状態で速やかにデータを出力できる状態であること

● 税務職員によるデータに対するダウンロードの求めに応じられること

スキャナ保存における要件の緩和

スキャナで読み取り、取引情報を電子化する際にはタイムスタンプを付与する必要があります。改正前は3日以内にタイムスタンプを付与しなければなりませんでしたが、改正により「概ね2か月と7営業日以内」に緩和されることになりました。

さらに、データにおける修正や削除の履歴がシステムによって残せる場合には、タイムスタンプの付与自体が不要になります。また検索要件についても緩和され、前述のとおり取引年月日、と取引金額、取引先のみとなりました。

参考・出典:電子帳簿保存法が改正されました│国税庁(https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021005-038.pdf)

適正事務処理要件の廃止

以前は、コーポレートガバナンスの観点から、対象書類の事務処理については相互けん制や社内規定整備、定期的な検査など複雑な手続きが必要でした。これを総称して、適正事務処理要件といいます。

今回の改正では、この適正事務処理要件そのものが廃止されることになりました。この改正によって、定期検査の際に必要となっていた紙書類の原本について保管が不要となり、大きな負担減につながります。

相互けん制では、これまで「相互に関連する各事務について、それぞれ別の者が行う体制」が必要とされていましたがこれも不要になります。1名のみで事務処理対応ができるようになり、業務効率が高まります。

参考・出典:適用要件【基本的事項】│国税庁(https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/07scan/02.htm)

3. 罰則にならないための注意ポイント

当然ですが、罰則にならないためには、今回の改正内容をきちんと守ることです。特に電子取引保存の義務化については、これを守らないと書類として認められません。加えて、上述した通り電子取引における隠蔽や改ざんなどの事実が判明した場合や、スキャナ保存において不正が発覚した場合は、重加算税が10%加重されます。

問題なく電子取引保存を行うには、電子取引保存義務化にしっかり対応できるようにしましょう。真実性や可視性の要件を満たせるような保存方法を考える必要があります。

4. 電子帳簿保存法改正の実務対応と対策

電子帳簿保存法改正の実務対応と対策にはどのようなものがあるのでしょうか。具体的に確認していきましょう。

緩和が進む電子帳簿保存法の実務対応

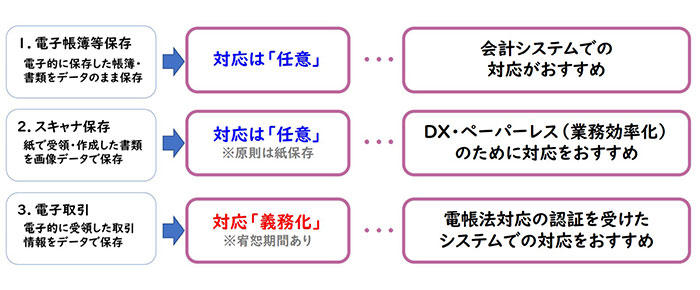

緩和が進む電子帳簿保存法の実務対応は、大きく3つに分けられます。

<具体的な対応>

自社で必要に応じて任意で選択できる部分と、義務化された部分に分かれます。

1.電子帳簿等保存

帳簿については会計システム内で保存するケースが多くなっています。現在採用している会計システムが電子帳簿等保存法に対応しているか確認しておくのがよいでしょう。もし、使用中の会計システムが対応していない場合は、会計システムの見直しも視野に入れましょう。

2.スキャナ保存

紙で受領・作成した書類を画像データで保存することも認められるようになりました。これは義務ではなく、任意での対応です。

考えられるケースとしては、紙で受け取った請求書・納品書の電子化や、領収書をもとにした精算の電子化、保管の自動化が考えられます。電子化しないままでは大きな手間と時間がかかってしまう領収書の精算は、とくに効果が大きい分野なので、検討の余地があります。

3.電子取引

メールでのやり取りなどを始めとして、電子的に受領または送信した情報についてのデータ保存は、2年間の宥恕期間はあるものの義務化予定です。

監査における確認対象にもなるため、電子帳簿保存法に対応していると認証を受けたシステムやツールでの対応が望ましいでしょう。誰がデータを受領し、どのようなワークフローを経てどのように保管されるかといった業務フローを構築し、それをシステムに乗せることによって抜けもれなく管理ができます。

また、担当部門・システム部門における対応のポイントもおさえておきましょう。

<担当部門とシステム部の対応ポイント>

主に経理部で上記3種類の対応範囲を決め、次に、自社で対応すべき帳票を調査していきます。ここは事業部門も交えて帳票の種類や電子、紙といった発行形態、または処理ボリュームを見て考慮する段階です。

そしてシステム部も交えて帳票ごとの保管方法と、運用フローを決めていきましょう。最終的に、運用に法的な問題がないかどうか、顧問税理士に確認しておきましょう。

ここまでやっておくことで、法的な裏付けも取れ、監査の時にも滞りなく対応できます。

法改正に対応できるクラウドサービス

法改正に対応するには、クラウドサービスの利用がおすすめです。クラウドサービスを利用すれば、サービス提供側が法改正に適宜対応してくれるため、自社で特別何かを行う必要がありません。

クラウドサービスは複数ありますが、特におすすめなのは「ClimberCloud」です。

ClimberCloudは、電子帳簿保存法に対応していることに加え、JIIMAが認証する「電子帳簿ソフト法的要件認証」および「電帳法スキャナ保存ソフト法的要件認証」、さらに「電子取引ソフト法的要件認証」の3つを取得しています。そのため、電子帳簿保存法に合わせた的確な帳簿の作成や保管が可能です。

ClimberCloudに関するお問い合わせ

ClimberCloudの資料請求、お見積書、ご購入や導入についてのご相談、その他のお問い合わせはこちらで承っております。

ただし、ClimberCloudが自社に合ったサービスとは限りません。企業の抱える税務書類上の悩みや希望によって、選ぶべきクラウドサービスは違います。

もしクラウドサービスの選定で悩んだら、JBCCの「電子化ワークショップ」がおすすめです。 電子化ワークショップでは、電子化に関わるお客様の現状や課題をクリアにし、どのように電子化を進めるべきか、どのクラウドサービスを利用するべきかをアドバイスいたします。

電子帳簿保存法・インボイスの対応をサポート!「電子化ワークショップ」

|

お客様の現状把握と課題を確認し、最新の電帳法の改正ポイントや支援するサービスのご紹介も合わせて、どのように進めていけばよいかご支援いたします。 |

5. まとめ

電子帳票保存法の改正について、要点を解説してきました。

2022年に施行された改正電子帳簿保存法では、業務における利便性や効率が重要視された内容になっており、これまでの要件が大幅に緩和されることとなりました。要件が緩和された一方で、罰則もあることには十分に留意しなければなりません。

実務的な面では、各部門が連携して、対応方針を決めていくことになります。経理部を中心に、事業部門やシステム部と連携しながら、適宜書類の取り扱いと業務フローを決めていきましょう。

また、法改正に対応できるクラウドサービスを適切に選定する必要があります。選定の際には、各種認証の取得がされているか、電子帳簿保存法に合わせた帳簿の作成や保管が可能であるかを確認するとよいでしょう。

効果的なツールを選定することで、生産性や業務効率を大きく向上できます。

|

JBCC株式会社JBCC株式会社は、企業のデジタル・トランスフォーメーション(DX)を支援する総合ITサービス企業です。クラウドサービスを中心にシステムの設計から構築、運用までを一貫して手掛けており、クラウド 2,150社、超高速開発による基幹システム構築 440社、セキュリティ 1,100社の実績があります。 |